Inversión: Las 5 acciones con más pérdidas de 2023: ¿Es hora de comprar?

>El S&P 500 subió un 24.3% en 2023, camino de uno de sus mejores años de la historia reciente.

>No obstante, ha habido algunos rezagados significativos que han obtenido unos resultados muy inferiores a los del índice de referencia.

>En este artículo, analizo los principales perdedores del año y examino sus perspectivas para ver si pueden remontar en 2024.

Con sólo tres días de negociación en 2023, las acciones en Wall Street están en camino de terminar el año con una nota optimista, con los inversionistas cada vez más optimistas de que la Reserva Federal ha terminado con la subida de las tasas de interés a medida que la inflación continúa enfriándose.

El S&P 500 ha subido un 24.3% en lo que va de año hasta la sesión del miércoles, su mayor subida anual en tres años y el tercer mejor rendimiento anual de la última década.

El índice de referencia se encuentra ahora a menos de un 1% de su máximo histórico alcanzado en enero de 2022.

Con Wall Street cerrando el telón de un año de éxitos, los siguientes cinco valores se han quedado fuera del rally y han visto desplomarse el precio de sus acciones en términos de rendimiento en lo que va de año.

Cada una de estas empresas se enfrentó a desafíos únicos que contribuyeron a su pésimo rendimiento, dejando a los inversionistas preguntándose si estas acciones podrían protagonizar una remontada en 2024.

1. FMC Corporation

>Pérdidas en lo que va de año: -48.9

>Capitalización bursátil: 7,900 millones de dólares

FMC Corporation (NYSE:FMC), una empresa diversificada de fabricación de productos químicos con sede en Filadelfia, tuvo problemas en 2023 debido a una combinación de interrupciones en la cadena de suministro, aumento de los costes de las materias primas y menor demanda en algunos de sus mercados clave.

Los continuos problemas de la cadena de suministro mundial afectaron gravemente a la capacidad del especialista en productos químicos agrícolas para suministrar productos de manera eficiente, lo que provocó una reducción de los beneficios y los ingresos y un fuerte descenso del valor de las acciones.

Las acciones de FMC -que el mes pasado se hundieron a su nivel más bajo en más de seis años y medio- han caído un 48.9% en 2023, lo que las convierte en las de peor rendimiento del S&P 500 este año.

Aunque FMC cuenta con una cartera de productos químicos sólida y diversificada, su repunte en 2024 depende de que resuelva los persistentes problemas de la cadena de suministro y adopte métodos de producción eficientes para reducir su estructura de costos.

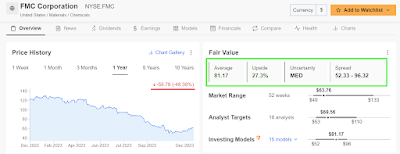

Las acciones de FMC cotizan actualmente a un precio de ganga. Las acciones podrían experimentar un aumento del 27.3% desde el precio de cierre de anoche de 63.76 dólares, lo que las acercaría a su 'Valor Razonable' de 81.17 dólares.

2. Enphase Energy

>Pérdidas en lo que va de año: -48.2

>Capitalización bursátil: 18,700 millones de dólares

Enphase Energy (NASDAQ:ENPH), una empresa de tecnología solar con sede en Fremont, California, se enfrentó a importantes vientos en contra en 2023 debido a la preocupación por la tibia demanda de sus productos y equipos solares, ya que el actual contexto económico hace menos atractiva la energía solar residencial.

Además, el aumento de la competencia en el sector de las energías renovables y las limitaciones de la cadena de suministro obstaculizaron sus perspectivas de crecimiento y presionaron los márgenes, así como el precio de sus acciones.

Las acciones del fabricante de sistemas de energía solar y almacenamiento de energía han tenido un rendimiento significativamente inferior al del mercado en general en 2023, cayendo un 48.2% en lo que va de año hasta convertir a Enphase en el segundo peor rendimiento del S&P 500 este año.

A pesar del potencial a largo plazo de las energías renovables, Enphase Energy necesita sortear los desafíos del mercado con eficacia para recuperar la confianza de los inversionistas en 2024.

Cabe señalar que incluso después de que las acciones de ENPH perdieran casi la mitad de su valor desde el comienzo del año, las acciones siguen estando significativamente sobrevaloradas en este momento, y podrían ver un descenso del 17.5% desde el precio de cierre del martes de 137.34 dólares.

Eso llevaría a la acción más cerca de su objetivo de 'Valor Razonable' de 113.32 dólares.

3. Dollar General

>Pérdidas en lo que va de año: -46%

>Capitalización bursátil: 29,200 millones de dólares

Dollar General (NYSE:DG), una potencia del comercio minorista, se enfrentó a formidables desafíos en 2023 debido a una confluencia de factores, entre ellos la atonía del gasto de los consumidores, las elevadas presiones inflacionistas y las interrupciones de la cadena de suministro que afectan a su gestión de inventarios.

La empresa con sede en Goodlettsville, Tennessee, también tuvo que lidiar con el impacto negativo de la creciente tendencia en toda la industria del robo minorista, o "contracción", haciendo mella en los márgenes y la confianza de los inversionistas.

Las acciones del minorista de descuento -que recientemente se desplomaron a su nivel más bajo desde diciembre de 2018- han quedado rezagadas con respecto al rendimiento del año hasta la fecha de los principales índices por un amplio margen en 2023, cayendo un 46% para ganarse el dudoso título de la tercera peor acción de S&P 500 del año.

El reposicionamiento estratégico y la adaptación a los cambiantes comportamientos de los consumidores, como la ampliación de su oferta de productos frescos y la inversión en capacidades digitales, podrían allanar el camino para el resurgimiento de Dollar General en 2024.

Cabe mencionar que las acciones de DG parecen estar un poco sobrevaloradas, según el modelo cuantitativo, que apunta a un potencial bajista del 6.9% desde los niveles actuales en los próximos 12 meses hasta su estimación de 'Valor Razonable' de 123.83 dólares.

4. Moderna

>Pérdidas en lo que va de año 2023: -45.8%

>Capitalización bursátil: 37,100 millones de dólares

El gigante farmacéutico Moderna (BMV:MRNA) (NASDAQ:MRNA) experimentó una caída significativa en 2023 debido a la disminución de la demanda de su vacuna Covid-19, el único producto comercializable de la empresa biotecnológica.

Además, la incertidumbre que rodea a las estrictas normativas que afectan al desarrollo de fármacos y a los plazos de aprobación añadieron presión al valor de las acciones del fabricante de vacunas.

MRNA comenzó el año a 180.85 dólares y cayó a un mínimo de 62.55 dólares el 2 de noviembre, un nivel no visto desde septiembre de 2020.

Las acciones terminaron ayer a 97,33 dólares, lo que representa un descenso del 45,8% en lo que va de año y convierte a Moderna en el cuarto valor con peor comportamiento del S&P 500.

Las perspectivas de recuperación de Moderna en 2024 dependen de la diversificación de su línea de productos en nuevas áreas terapéuticas, el avance de las iniciativas de investigación en tecnología de ARNm y la consolidación de su posición en el panorama biofarmacéutico.

A pesar de su sustancial pérdida en lo que va de año, cabe mencionar que las acciones de Moderna aún no están baratas, y podrían experimentar un descenso del 17% en los próximos 12 meses hasta su 'Valor Razonable' de 80.77 dólares.

5. Pfizer

>Pérdidas en lo que va de año: -44.5

>Capitalización bursátil: 160,300 millones de dólares

Pfizer (NYSE:PFE), una de las mayores compañías farmacéuticas del mundo, se enfrentó a desafíos en 2023 relacionados con la disminución de las ventas de su cartera de productos relacionados con Covid, así como un mayor escrutinio regulatorio y presiones sobre los precios de sus medicamentos más vendidos.

Además, la expiración de las patentes y la competencia de los fabricantes de medicamentos genéricos redujeron los flujos de ingresos y los márgenes.

Las acciones cayeron a su nivel más bajo desde 2013 a 25.78 dólares el 13 de diciembre y han tenido un rendimiento inferior al del mercado más amplio por un amplio margen en 2023, hundiéndose un 44.5% en lo que va de año. Esto convierte a Pfizer en el quinto valor con peor comportamiento del S&P 500 en 2023.

El éxito de Pfizer en el desarrollo de nuevos fármacos en áreas terapéuticas más allá de los productos existentes y las posibles adquisiciones estratégicas pueden ser vitales para su recuperación en 2024.

De hecho, las acciones de PFE están sustancialmente infravaloradas según los modelos cuantitativos: con un precio objetivo de 'Valor Razonable' de 39.21 dólares, las acciones de Pfizer podrían experimentar una subida del 38% desde los niveles actuales en los próximos 12 meses.

Divulgación: En el momento de escribir estas líneas, estoy largo en el S&P 500 y el Nasdaq 100 a través del SPDR S&P 500 ETF (SPY) y el Invesco QQQ Trust ETF (QQQ). También estoy largo en el Technology Select Sector SPDR ETF (NYSE:XLK). Reequilibro periódicamente mi cartera de valores individuales y ETF basándome en una evaluación continua del riesgo, tanto del entorno macroeconómico como de las finanzas de las empresas. Los puntos de vista expuestos en este artículo son exclusivamente la opinión del autor y no deben tomarse como asesoramiento de inversión.

Fuentes: // Investing Noticias // Imágenes de Google // Cohen Jesse //

Comentarios

Publicar un comentario