Inversión: Cinco acciones infravaloradas para comprar este mes.

¿Buscás acciones infravaloradas? Identificamos las principales de este mes. Sumergite en los resultados, acá.

Las mejores acciones infravaloradas son silenciosas y fiables, como un reloj de cuarzo. Sin fanfarrias, muchas acciones infravaloradas siguen resistiendo en mercados turbulentos y pagan abundantes dividendos para superar a las acciones de crecimiento a largo plazo.

Esos comportamientos son los más adecuados para el inversor que tiene una ligera aversión al riesgo, un horizonte temporal largo y prioriza los buenos fundamentos sobre las tendencias bursátiles. Si eso te suena a vos, analicemos juntos la estrategia de inversión en valor. Repasaremos qué hace que una acción esté infravalorada, esbozaremos un proceso de selección para encontrar acciones de valor y conoceremos cinco selecciones de acciones interesantes surgidas de nuestra metodología.

¿Qué hace que una acción esté infravalorada?

Una acción está infravalorada cuando su precio en el mercado es inferior al que debería tener, dado el potencial de la empresa. Este escenario puede surgir por diversas circunstancias, entre ellas:

*Problemas internos. Los errores de ejecución, la ineficacia operativa y la mala toma de decisiones estratégicas que afectan a los resultados financieros de una empresa repercutirán negativamente en la percepción de los inversores. La demanda de los inversores puede disminuir, lo que ejerce una presión a la baja sobre el precio de las acciones. Un precio más bajo de las acciones puede estar justificado mientras los problemas sigan sin resolverse. Por desgracia para la empresa, la percepción negativa de los inversores puede perdurar mucho más tiempo, manteniendo a la baja el precio de las acciones mucho después de que el equipo directivo haya resuelto los problemas.

*Sentimiento del mercado. Los inversores tienden a seguir las tendencias. Cuando el oro y las acciones de inteligencia artificial (IA) están de moda, por ejemplo, la demanda de acciones en otros sectores puede resentirse. Esto crea la posibilidad de una sobrevaloración en lo que está de moda y una infravaloración en lo que no lo está.

*Cuestiones externas. Los errores en la cadena de suministro, los cambios normativos o las recesiones económicas pueden alterar el potencial de crecimiento de una empresa, temporal o permanentemente. Los inversores pueden tener dificultades para ver más allá de los problemas temporales y/o reevaluar el valor intrínseco de una empresa ante el cambio de circunstancias. La incertidumbre de todo el mercado sobre el futuro de una acción, esté justificada o no, reduce el interés de los inversores por esa empresa.

El desafío principal de identificar las mejores acciones infravaloradas es formar tus propias conclusiones sobre el potencial de una empresa, a pesar de lo que el mercado haya decidido colectivamente.

Cómo elegimos estas acciones infravaloradas

Las mejores acciones introducidas a continuación surgieron con un examen cuantitativo, basado en métricas. Utilicé un screener de acciones, configurado para filtrar por estas características:

- Ratio PEG inferior a 1.

- precio/flujo de caja libre (P/FCF) inferior a 10.

- Ratio deuda/fondos propios (D/E) inferior a 1.

- Crecimiento del BPA en los últimos 12 meses (TTM) superior al 10%.

- Rentabilidad por dividendo superior al 2%.

- Porcentaje de revalorización superior al 10.

- Calificación media de los analistas de compra a fuerte compra.

De la lista resultante de acciones cotizadas estadounidenses, se eliminaron las empresas con desplomes significativos de ingresos y beneficios en el trimestre más reciente, así como las empresas que habían reducido recientemente sus dividendos. También se eliminaron las acciones con capitalizaciones bursátiles inferiores a 1.000 millones de dólares. Tras estas modificaciones, quedaron cinco acciones.

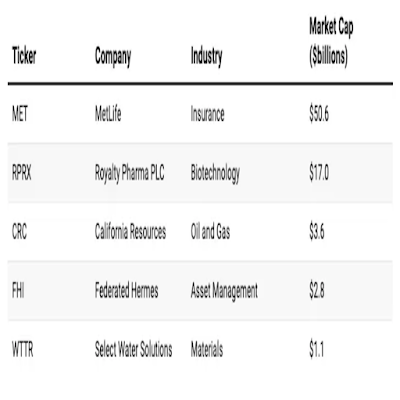

Las 5 acciones más infravaloradas para comprar en mayo de 2024

La siguiente tabla incluye las cinco acciones más infravaloradas según la metodología descrita. Todos ellos tienen ratios PEG bajos, deuda manejable, crecimiento del BPA, dividendos superiores a la media y recorrido al alza según los analistas.

1. MetLife Insurance

Las acciones de MET en cifras:

Precio de la acción: US$ 71,19

Precio objetivo de los analistas: US$ 83,95.

Subida: 18

Ratio PEG: 0,78

P/FCF: 3,56

Rendimiento de los dividendos: 3,0%.

Visión general de MetLife Insurance

MetLife ofrece seguros, rentas vitalicias y programas de beneficios para empleados a particulares y empresas de todo el mundo.

Por qué las acciones de MET son una buena elección

MetLife es líder de mercado en varias geografías. La exposición global crea una atractiva diversidad de ingresos. El último comunicado de resultados de la aseguradora informaba de un fuerte crecimiento de los beneficios ajustados en Asia y EMEA. Ese crecimiento compensó con creces unos resultados más débiles en el negocio de beneficios colectivos. La compensación mejoró los resultados de la cartera de inversiones de la compañía e impulsó un aumento de los beneficios ajustados del 13% intertrimestral.

MetLife también anunció una autorización de recompra de acciones por valor de 3.000 millones de dólares el 1 de mayo de 2024. La empresa también elevó su dividendo trimestral a 0,545 dólares por acción desde 0,52 dólares por acción. El dividendo será pagadero el 11 de junio a los accionistas registrados a 7 de mayo.

2. Royalty Pharma (RPRX)

Las acciones de RPRX en cifras:

Precio de la acción: US$ 28,49.

Precio objetivo de los analistas: US$ 42,37.

Subida: 49

Ratio PEG: 0,01

P/FCF: 4,2

Rendimiento de los dividendos: 2,9

Visión general de Royalty Pharma PLC

Royalty Pharma proporciona financiación a desarrolladores de fármacos y titulares de patentes a cambio de una parte de las ventas futuras de medicamentos. Entre sus clientes se encuentran universidades, hospitales, empresas de biotecnología y grandes compañías farmacéuticas. Su cartera incluye actualmente el medicamento contra el cáncer Imbruvica, el tratamiento de la psoriasis en placas Tremfya y la píldora para la diabetes Januvia, entre otros.

Por qué las acciones de RPRX son una buena elección

El modelo de negocio de royalties proporciona a los accionistas acceso al crecimiento relacionado con terapias transformadoras, sin los elevados costos de I+D ni el riesgo de desarrollo que suelen afrontar las empresas farmacéuticas. Y, dado que RPRX es líder en este espacio, la empresa tiene acceso a una amplia gama de inversiones potenciales para mantener su cartera de medicamentos diversificada en términos de producto y duración.

La gestión disciplinada de la cartera fue fructífera para RPRX. Entre 2010 y 2020, la empresa produjo un CAGR del 13% en los ingresos de su cartera.

En 2023, RPRX aumentó los ingresos de cartera un 9% respecto al año anterior. La empresa también sumó ocho nuevas terapias a su cartera, valoradas en 4.000 millones de dólares. La actividad de recompra de acciones en el año ascendió a 305 millones de dólares.

3. California Resources

Las acciones de CRC en cifras:

Precio de la acción: US$ 52,69.

Precio objetivo de los analistas: US$ 62.

Subida: 18

Ratio PEG: 0,54

P/FCF: 8,28

Rendimiento de los dividendos: 2,3%.

Visión general de California Resources

California Resources analiza y produce petróleo, gas natural y líquidos de gas natural, centrándose en la sostenibilidad y la energía de baja intensidad de carbono.

Por qué las acciones de CRC son una buena elección

CRC demostró su compromiso de devolver valor a los accionistas a través de recompras de acciones y dividendos trimestrales constantes. Desde octubre de 2020, CRC destinó 675 millones de dólares a la recompra de acciones, 55 millones de dólares al principal de la recompra de bonos preferentes y 175 millones de dólares a dividendos.

La empresa vio beneficios recientemente de los esfuerzos por optimizar su estructura de costes para el flujo de caja. En el primer trimestre, CRC superó las expectativas de beneficios en 0,04 dólares, aunque se quedó corta en ingresos por unos 37 millones de dólares.

De cara al futuro, CRC espera que la fusión pendiente con Aera le aporte más mejoras de eficiencia y crecimiento. Aera es un operador californiano con yacimientos maduros en las cuencas de San Joaquín y Ventura. Tené en cuenta que esta fusión aún tiene que superar obstáculos reglamentarios antes de poder seguir adelante.

4. Federated Hermes

Las acciones de FHI en cifras:

Precio de la acción: US$ 32,06.

Precio objetivo de los analistas: US$ 38,63.

Alza: 20%.

Ratio PEG: 0,39

P/FCF: 8,61

Rendimiento de los dividendos: 3,9

Visión general de Federated Hermes

Federated Hermes es una gestora de activos líder que gestiona activamente fondos de inversión, ETF, fondos privados, fondos de renta variable y mucho más.

Por qué las acciones de FHI son una buena elección

La fuerte demanda de los productos del mercado monetario de FHI hizo subir los ingresos un 4% en el primer trimestre con respecto al año anterior. El demandado también impulsó los activos totales de FHI bajo gestión hasta un récord de 778.700 millones de dólares. Los activos del mercado monetario aportaron el 51% de los ingresos trimestrales de FHI, mientras que el 48% procedió de los activos a largo plazo, que son principalmente renta variable y renta fija.

El reciente crecimiento es atractivo, pero la historia principal de FHI es su dividendo. Desde 2018, el dividendo trimestral aumentó un 24%, de 0,25 a 0,31 dólares. Además, FHI declaró dividendos complementarios de 1 dólar dos veces desde 2020 y seis veces desde 2008. Eso es un buen bono además de un rendimiento ya generoso.

5. Select Water Solutions (WTTR)

Las acciones de WTTR en cifras:

Precio de la acción: US$ 9,21

Precio objetivo de los analistas: US$ 11,25.

Subida: 22

Ratio PEG: 0,75

P/FCF: 4,82

Rendimiento de los dividendos: 2,4

Visión general de Select Water Solutions

Select Water Solutions ofrece una gama de servicios químicos y de gestión del agua a clientes de la industria energética. Los servicios incluyen, entre otras cosas, el abastecimiento, la transferencia, las pruebas, la contención, el reciclaje y la eliminación del agua utilizada en los pozos.

Por qué las acciones de WTTR son una buena elección

WTTR opera en tres segmentos. Servicios de Agua y Tecnologías Químicas son fuertes generadores de flujo de caja. Ese efectivo ayuda a financiar proyectos de infraestructuras que apoyan el crecimiento del tercer segmento, Infraestructuras del agua.

Este modelo de negocio demostró su valía en 2023. WTTR generó unos ingresos, unos beneficios netos, un Ebitda ajustado y un flujo de caja operativo récord. La empresa también completó seis adquisiciones y anunció cuatro nuevos proyectos de infraestructuras respaldados por contratos a largo plazo.

Dada la cartera de proyectos, el CEO John Schmitz afirma que Water Infrastructure aumentará sus ingresos entre un 30% y un 40% y sus beneficios brutos entre un 40% y un 50% en 2024.

WTTR también da prioridad a la rentabilidad para los accionistas. En 2023, la empresa destinó 61,8 millones de dólares a la recompra de acciones y 24,9 millones de dólares a dividendos y distribuciones, que incluyeron un aumento trimestral del dividendo de 0,05 a 0,06 dólares.

Conclusión

Si estás dispuesto a resistirte a las tendencias de inversión, podés sumar estabilidad y resistencia a tu cartera con acciones infravaloradas. Las mejores de ellas ofrecen un crecimiento modesto más rendimientos en efectivo como un reloj.

Fuentes: // Google Noticias // Forbes // Catherine Brock //

Comentarios

Publicar un comentario